כל עסק בישראל, פטור או מורשה מחויב בהגשת דוח שנתי למס הכנסה. הדו"ח השנתי הוא מסמך המסכם את ההכנסות וההוצאות של מגיש הדוח, ולאחריו יתברר עם נדרש המגיש לשלם מס או שמא הוא זכאי להחזר בשל עודף מס.

פקודת מס הכנסה מחייבת כל בעל עסק בישראל בהגשת דין וחשבון על הכנסותיו שהופקו במדינת ישראל ומחוץ לה, גם חלק מהשכירים בישראל נדרשים להגיש דו"ח שנתי. עם זאת, סעיף 134א' לפקודה מעניק פטור מהגשת הדוח השנתי במקרים מסוימים.

מהו הדוח השנתי למס הכנסה?

דוח שנתי למס הכנסה הינו מסמך המרכז את כל ההכנסות של מגיש הדוח (לאו דווקא עסק, יש מקרים שגם שכירים מחויבים להגיש) בשנה החולפת ולפי כלל ההכנסות הנכללות בדוח, מחושב מס ההכנסה אותו יש לשלם.

מתי מגישים דוח שנתי למס הכנסה?

הגשת הדוח מתבצעת עד ה-30 באפריל או עד 31 במאי בשנה העוקבת. זאת אומרת דוח שנתי למס הכנסה לשנת 2024 נדרש להגיש עד תאריך 30.4.2025 ישנם מקרים שניתן לקבל דחייה אך רק באישור פקיד השומה או במידה ומיוצגים על ידי משרד מייצג, ניתן לקבל ארכה להגשת הדוח מאוחר יותר.

איך מגישים דוח שנתי למס הכנסה?

ניתן להגיש את הדוח השנתי למס הכנסה באופן מקוון דרך אתר רשות המיסים בישראל. או שמומלץ להיעזר באיש מקצוע כדוגמת רואה חשבון או יועץ מס בעת הגשת הדוח.

הגשת דוח שנתי למס הכנסה

תושבי ישראל שפתחו תיק במע"מ ובמס הכנסה (עוסק מורשה / פטור) יחויבו בהגשת דוח שנתי למס הכנסה. נציין, שעוסק מגיש דוח שנתי למס הכנסה, בעוד הדיווחים למע״מ וביטוח לאומי נעשים בצורה אחרת ולאורך השנה.

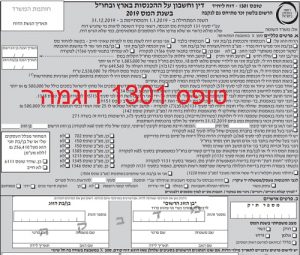

הדוח השנתי – טופס 1301 מוגש לרשות המיסים באופן מקוון בצירוף המסמכים הדרושים.

בהגשת הדוח מצהיר הנישום על הכנסותיו מכל המקורות בארץ ובחו"ל, ומנגד מציג את ההוצאות שהתהוו לו בתהליך הפקת ההכנסה.

חשוב מאוד להבהיר כי אי הגשת הדוח במועד, ללא אישור מפורש של פקיד שומה, מהווה עבירה פלילית ועלולה לגרור קנסות ועונשים.

מילוי דוח שנתי ודיווח על כל הפעילות הפיננסית של עסקים עלול להיות מורכב ולכלול סעיפים שאינם אינטואיטיביים. רצוי לפנות לקבלת ייעוץ מקצועי ברשות המסים או לשכור שירותיו של רואה חשבון או יועץ מס.

סעיף הוצאות בדו״ח שנתי

הוצאות מוכרות בעסק יטיבו עם הנישום בכך שיקטינו את הרווח השנתי שלו ובכך גם יקטינו את נטל המס. הוצאות לא מוכרות בעסק לא יכללו בדוח השנתי ולמעשה אין להן כל השפעה על הדוח ועל תוצאות העסק.

נזכיר כי הוצאות מוכרות הן הוצאות הכרוכות בתהליך הפקת ההכנסה, לדוגמא: הוצאות עבור פרסום העסק, הוצאות שכר, שכר דירה לעסק וכדומה.

הוצאות לא מוכרות הן הוצאות פרטיות שאין להן קשר ישיר עם הפקת ההכנסה בעסק, לדוגמא: טיסות לחו"ל, ארוחה במסעדה, הוצאות מימון ועוד. נדגיש כי בסיטואציות מסוימות ניתן יהיה להכיר בהוצאות הנ"ל באופן חלקי, אך יש לבחון כל מקרה לגופו.

ישנן הוצאות מוכרות באופן חלקי בלבד, לדוגמא: הוצאות רכב, אשר רק 45% מההוצאה בפועל תותר במרבית המקרים (פרט לנהגי מוניות, משאיות וכדומה).

כל הוצאה מוכרת בעסק מקטינה את סך ההכנסות (המחזור) ובכך מביאה להקטנה ברווח הנקי בעסק. מס ההכנסה מחושב בהתאם לרווח הנקי בעסק ועל כן כל הוצאה מביאה להפחתה ישירה בתשלום המס השנתי.

לאחר הכנת הדוח השנתי ניתן לקבל תמונת מצב ברורה אודות גובה התשלום או ההחזר של הנישום.

דוח שנתי מס הכנסה – מסמכים נדרשים

לשם הגשת דוח שנתי למס הכנסה יש להעביר אלינו את המסמכים הבאים:

- קבלות מקוריות לגבי הכנסות והוצאות שהיו במהלך השנה (במידה והנישום מנהל מערכת הנהלת חשבונות מסודרת, הרי שהנתונים יקלטו שם באופן שוטף).

- רישיון וביטוחי רכב – רק לגבי עסקים בהם הרכב מוכר כחלק מהוצאות העסק. כמו-כן יש לציין את מספר הקילומטרים שנסע הרכב במהלך השנה.

- טופס 867 מהבנק – אישור מהבנק על הכנסות מניירות ערך, ריבית, דיבידנדים וכד'.

- אישורים שנתיים מקופות גמל, קרנות השתלמות, וקרנות פנסיה – הפקדות שוטפות לחיסכון ולפנסיה מפחיתות את נטל המס, שכן מס הכנסה מעודד הפרשת כספים לחיסכון.

- טופס 106 – במידה והנישום הוא עובד שכיר הרי שעליו להציג טופס 106 מכל אחד מהמעסיקים אשר הוציאו לו תלוש שכר בשנת המס לגביה מוגש הדוח.

סעיפים מרכזיים בדו"ח שנתי

- פרטים כלליים – פרטי שני בני הזוג (במקרה ויש), לרבות שמות, תעודת זהות, מספרי טלפונים, כתובת מייל, כתובת פיזית וכד'.

- פרטי העוסק והעסק – פירוט הכנסותיהם של אחד מבני הזוג או שניהם, מעמדם האזרחי ומקורות הכנסה נוספים. בנוסף, רישום של פרטי העסק, סוג העיסוק וכתובת פיזית.

- הכנסות מיגיעה אישית וההכנסה החייבת במס – מחזור העסקי ללא מע"מ בהפחתת ההוצאות המותרות בניכוי. פירוט מביטוח הלאומי, הכנסה כשכיר ופרטי מעסיקים, תשלומי הוצאות, מענקים, הפרשות לקרנות גמל והשתלמות, קצבאות ומענקי פרישה.

- הכנסות מרכוש – בחלק זה יש לפרט הכנסות מדמי שכירות, ניירות ערך, הכנסות כנישום בחברה ועוד. בנוסף, הכנסות נוספות שאינן מיגיעה אישית.

- ניכויים וזיכויים – יש לציין ניכויים אישיים להם זכאי הנישום, לרבות תשלום ביטוח אובדן כושר עבודה, תשלום קר השתלמות, דמי ביטוח לאומי כעצמאי ועוד. בנוסף, יש לפרט זיכויים גם עבור בני משפחה: בן זוג, ילדים, משפחה חד הורית, עולים חדשים, תושב חוזר, תשלום מזונות ועוד.

דוח שנתי – כל מקרה לגופו

כאמור, כל מקרה נבחן לגופו וישנם עסקים אשר יצטרכו להגיש אישורים נוספים על האמור לעיל.

את הדוח השנתי יש להגיש עד לתאריך 30.4 בשנה שלאחר סיום שנת המס ליחידים ועד ל-31.5 לחברות (בדרך כלל). יש עסקים המורשים להגיש דוח שנתי בשלב מאוחר יותר בהתאם להנחיית רשות המיסים.

מרבית העסקים יצטרכו לפעול באופן הבא: דוח לשנת 2024 יוגש עד 30.4.2025.

ברוב המקרים, מס הכנסה נותן אורכה למייצגים להגיש את הדוחות בתאריכים מאוחרים יותר.

אנחנו מעניקים ללקוחותינו שירות הכנת והגשת דוח שנתי וליווי עתיר ניסיון בכל התהליך מול הרשויות השונות.

מה קורה אם לא מגישים או מאחרים בדוח השנתי?

במקרה שלא מתקבל הדוח השנתי במשרדי מס הכנסה פקיד השומה עלול להטיל קנסות בגובה אלפי שקלים על כל חודש איחור למשל ובמקרים קיצוניים יותר, פקיד השומה עלול לקבוע באופן שרירותי את גובה המס שיש לנישום (מגיש הדוח) לשלם דבר שעלול בהמשך לגרור הליכים פליליים או סנקציות אחרות.

מהם מקורות ההכנסה החייבים בדיווח?

מקורות ההכנסה החייבים בדיווח בדוח השנתי הם בעצם כל ההכנסות שיש לנישום בשנת המס, בארץ ובעולם. זה כולל הכנסות מעסק, משכורת, הכנסות פאסיביות (שכירות לדוגמא), קצבאות, רווחי הון וכל הכנסה שהתקבלה בשנת המס בין בארץ ובין בחו"ל אפילו אם מדובר בהכנסה שהיא פטורה ממס, היא תיכלל בדוח השנתי.

מי חייב בהגשת דוח שנתי למס הכנסה?

החייב בהגשת דוח שנתי למס הכנסה הוא כל אזרח במדינת ישראל שפתח תיק במע"מ ובמס הכנסה – עוסק מורשה ופטור, בעל שליטה בחברה ובמקרים מסוימים גם חלק מהשכירים נדרשים להגיש דוח למס הכנסה. כמובן שישנם מקרים נוספים בהם רשות המסים מחייבת להגיש דוחות במטרה לקבל מידע.

כמה עולה הגשת דוח שנתי למס הכנסה?

כפי שציינו ניתן להגיש את הדוח באופן מקוון באתר ללא עלות, אולם ההמלצה להסתייע באיש מקצוע עשויה לחסוך כסף וזמן רב.

האם צריך לדווח על הכנסות בחול?

בוודאי, בעת הגשת הדוח השנתי מצהיר הנישום על כל הכנסה בארץ או בחו"ל כאמור.

אילו מסמכים יש לצרף לדוח השנתי?

המסמכים שיש לצרף בדוח השנתי הם – דוח רווח והפסד בקשר לפעילות עסקית, טופס 106, טופס 867 מהבנק, קבלות על תרומות, אישורי מס מקופות פנסיה וגמל, כל מסמך שמעיד על הכנסה כלשהי ולא צוין.

רואה חשבון עבור הגשת דו"ח שנתי למס הכנסה

אתם נדרשים למלא דו"ח שנתי, זאת עובדה, אך האם תעשו זאת בעצמכם או תיעזרו בשירותיו של איש מקצוע?

רואה חשבון לדו"ח שנתי הוא איש המקצוע שיכול לתת לכם את המענה המקצועי ביותר למילוי והגשה של הדיווח.

מעבר להקלה משמעותית וחסכון לזמן שלכם עתיד מילוי מקצועי של דוח שנתי לסייע גם בחיסכון כספי ובניית תכנית אסטרטגית לעתיד. זכרו כי לדוח השנתי למס הכנסה ישנה משמעות גם לדיווחים עתידיים וגם לנושא של הצהרות הון ויש למלא אותו בכובד ראש ובזהירות יתרה.

בכל מקרה בו אתם זקוקים לייעוץ מקצועי של איש מקצוע בהגשת דוח שנתי לעוסק פטור, או לעוסק מורשה נשמח לסייע ולספק לכם מענה מקיף ומלא בתחום הדיווח לרשות המסים.

צרו אתנו קשר ותהינו ממענה מידי ומקצועי – גרינברג – משרד רואי חשבון בכפר סבא.