ניתוק תושבות ברשות המיסים אומנם נעשה בנפרד מתהליך ניתוק התושבות במוסד לביטוח לאומי, אך יש לעשות את שני התהליכים בעת ובעונה אחת.

ישראלים השוהים תקופות ממושכות בחו"ל ומחליטים לנתק את תושבותם, צריכים להודיע על כך גם לרשות המיסים וגם לביטוח לאומי ולהתחיל בתהליך לניתוק התושבות בשני המוסדות.

בכל הנוגע לניתוק תושבות ברשות המיסים, מדובר בתהליך בירוקרטי מורכב שנעשה בהדרגתיות. כדי לנתק את תושבותו של אזרח ישראלי המתגורר בחו"ל, רשות המיסים צריכה לוודא שמרכז החיים שלו הועבר במלואו מהארץ לחו"ל, להתבסס על מבחן ימי השהייה בישראל, לבחון את הצהרותיו ואת האסמכתאות שהוא צירף לבקשתו ולקבל החלטה.

לניתוק התושבות ברשות המיסים יש משמעות אחת מרכזית, והיא שאם בקשתכם אושרה, לא תחויבו עוד בדיווח על הכנסותיהם בארץ ולא תחויבו בתשלום מס הכנסה.

מתגוררים בחו"ל ורוצים להתחיל בתהליך ניתוק תושבות ברשות המיסים? כך תעשו את זה נכון.

איך מנתקים תושבות ברשות המיסים?

פקודת מס הכנסה מגדירה תושב ישראלי כאדם שמרכז חייו מתנהל בישראל. מרכז החיים הוא סך כל הקשרים והפעילויות המאפיינים את חייו של האדם ונמנים עליהם כמו מקום המגורים, חיי המשפחה, מקום העבודה, מקום ההתנהלות הכלכלית והקשרים עם המוסדות והרשויות.

מלבד מרכז החיים תושב ישראלי הוא כל מי שעומד במבחן ימי השהייה, כלומר מי שבשנת מס נתונה שוהה בישראל 183 ימים רצופים או יותר וסך ימי השהייה הרצופים שלו בישראל בשנתיים שקדמו לשנת המס הנתונה, הוא 425 ויותר.

לעומת זאת, פקודת מס הכנסה מגדירה תושב חוץ כאדם שלא מתגורר בארץ במשך 183 ימים רצופים בכל שנת מס ושמרכז חייו אינו בישראל. למעשה תושב חוץ הוא ישראלי שאינו מתגורר בישראל תקופות ממושכות ורצופות, וכל הפעילויות והקשרים המאפיינים את חייו ונמנים עליהם, אינם מתנהלים בארץ כלל.

ישראלי שהוא תושב חוץ, רשאי לשקול ניתוק תושבות מס הכנסה ולפעול לשם כך כדי להפסיק ולדווח על הכנסותיו בארץ, להפסיק לשלם מס הכנסה בארץ ולהימנע מתשלומי מס כפולים גם בארץ וגם בחו"ל.

כל עוד אינו פועל לניתוק תושבותו הוא נחשב תושב ישראלי לכל דבר ועניין וחייב לדווח על הכנסותיו ולשלם מיסים למדינת ישראל.

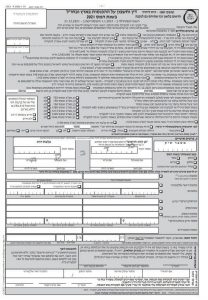

טופס 1348 – הגשת דוח ניתוק תושבות לצורכי מס

תושב חוץ שמרכז החיים שלו הועבר מהארץ לחו"ל ועונה על הקריטריונים שהוגדרו במבחן הימים, יכול להתחיל בתהליך לניתוק התושבות ברשות המיסים. לשם כך עליו להגיש טופס 1348 – הצהרת תושבות לשנת מס נתונה.

את הטופס יש למלא כנספח לדוח השנתי ליחיד (טופס 1301) ובמסגרת הגשת בקשה בכתב לניתוק תושבות. מועד ההגשה הסופי להצהרת תושבות הוא חודש מאי של שנת המס העוקבת לשנת המס שבה עזב את הארץ.

בהצהרת התושבות הנישום נדרש להצהיר על נכסיו – אלה שבארץ ואלה שבחו"ל, לדווח על מקום מגוריו העכשווי, על מקום המגורים של בני משפחתו התלויים בו, על הסטטוס האזרחי שלו, על מצב תושבותו ועל האשרות הזרות שהוא מחזיק.

טופס 1348 מסייע לרשות המיסים להגדיר את מרכז חייו של הנישום – לקבוע היכן הוא מנהל את חייו, ולבדוק כמה ימים הוא שהה בארץ בשנת המס הנתונה.

טופס הצהרת התושבות הוא חלק מהותי בתהליך ניתוק התושבות ברשות המיסים, והוא בלתי נפרד ממנו.

חשוב להבהיר שתהליך ניתוק התושבות ברשות המיסים נעשה בנפרד מתהליך ניתוק התושבות בביטוח הלאומי, ואין שני התהליכים תלויים זה בזה או משפיעים זה על זה.

טופס ניתוק תושבות מס הכנסה

גם אם תושב חוץ הגיש טופס ניתוק תושבות מס הכנסה, עדיין אין משמעות הדבר שתושבותו בטלה.

טופס 1348 מאפשר לנישום להצהיר על תושבותו, אך כדי שהצהרתו תתקבל ותושבותו תנותק עליו לעמוד במבחן מרכז החיים, להוכיח שמרכז החיים שלו הועבר במלואו מהארץ לחו"ל ולצרף לכך אסמכתאות רשמיות וחוקיות. כל עוד הנישום לא הוכיח זאת, הוא נחשב תושב ישראלי וחייב לדווח על הכנסותיו ולשלם מיסים.

איך עומדים במבחן מרכז החיים? מצרפים לבקשה אסמכתאות המעידות על מקום המגורים של הנישום ושל בני משפחתו, על מקום עבודתו, על התנהלותו הכלכלית ומוכיחים ניתוק מלא ומוחלט מכלל הרשויות והמוסדות בישראל. את האסמכתאות המעידות על העברת מרכז החיים יש לצרף לבקשה לניתוק התושבות.

בקשה זו כוללת את טופס 1301, טופס 1348 ואת הדוח המילולי המוכיח שהנישום לא צריך להיחשב תושב ישראלי לצורכי מס, וכולל טענות משפטיות שמגבות את הצהרותיו.

מתי כדאי להתחיל בתהליך לניתוק תושבות?

ישראלי שמתגורר שנים רבות בחו"ל, ניתק באופן מלא ומוחלט את קשריו עם המוסדות הרשמיים בישראל, מנהל את חייו בחו"ל ואינו מתכוון לשוב ארץ, צריך להגיש טופס 1348 מס הכנסה ולהתחיל בתהליך המורכב והממושך של ניתוק התושבות.

יש לתהליך זה כמה יתרונות:

- הנישום לא יחויב עוד בדיווח על הכנסותיו, על נכסיו ועל רווחיו לרשות המיסים בישראל.

- הוא לא יידרש לשלם מס הכנסה או כל מס אחר בישראל אלא אם כן הוא נהנה מרווחים על נדל"ן שנמצא בארץ ורשום על שמו.

- הוא ימנע כל אפשרות לתשלומי מס כפולים גם בארץ וגם בחו"ל.

- אם הוא יחליט לשוב לארץ לאחר שניתק באופן חוקי את תושבותו, הוא יקבל מעמד של תושב חוזר ויזכה להטבות המס הנלוות אליו.

מתי כדאי לשמור על התושבות הישראלית?

ישראלים שמילאו טופס ניתוק תושבות בביטוח לאומי, הצהירו על תושבותם ברשות המיסים ותושבותם נותקה, נחשבים על פי חוק תושבי חוץ.

אם בשלב כלשהו יחליטו לחזור לארץ, הם יקבלו מעמד של תושבים חוזרים, ולא יהיו להם חובות לרשות המיסים ולמוסד לביטוח לאומי בגין תקופת ההיעדרות.

עם זאת, ישראלים שעוזבים את הארץ לתקופה קצרה, בין שמדובר בחודשים ספורים ובין שמדובר בשנים ספורות, לא יוכלו לנתק את תושבותם ויהיו חייבים לשלם את מיסיהם ואת דמי הביטוח הלאומי וביטוח הבריאות ככל תושב ישראלי אחר.

אם תקופת השהייה בחו"ל קצובה בזמן ומועד החזרה לארץ ידוע, מומלץ לשמור על התושבות הישראלית ולא לבטל אותה כדי להימנע מצבירת חובות על אי־תשלום מיסים, מהיטלים ומקנסות.

ניתוק תושבות מס הכנסה במשרד גרינברג

החלטתם לנתק את התושבות ברשות המיסים ולהוכיח שאינכם תושבים החייבים במס? אל תעשו את זה לבד. ניתוק תושבות הוא תהליך ארוך ומורכב. יש לו השלכות לטווח ארוך, והוא משפיע על מעמדכם בארץ ועל זכותכם לקבל הטבות מס ושירותים מהמוסדות הממשלתיים.

אם לא תמלאו את כל הנדרש בתהליך ניתוק התושבות, אתם עלולים לצבור חובות לרשות המיסים שיכבידו עליכם ויקשו את חזרתכם לארץ אם תחליטו לחזור בשלב כזה או אחר. התייעצו עם רואה החשבון המתמחה בתחום זה. כך תבטיחו תהליך ניתוק תושבות יעיל וממוקד שיגן עליכם מפני חובות, סנקציות, היטלים או קנסות בארץ.

רוצים להתחיל בתהליך של ניתוק התושבות? דברו איתנו. משרד רואי חשבון גרינברג יסייע לכם לאורך כל הדרך, יגן עליכם וישמור על זכויותיכם.